中小企業のために公認会計士が設立した

M&Aファイナンシャルアドバイザリー(FA)

サービスに特化した専門の会社です。

-

2025/07/01 【講演】一般社団法人事業再生支援協会(SRC)におけるセミナー講演のお…

-

2024/12/30 中小M&Aガイドライン(第3版)遵守の宣言について

-

2024/10/24 【講演】日本公認会計士協会における中小企業支援コンベンション登壇のお知…

ABOUT US

ご挨拶

株式会社中小企業ファイナンシャルアドバイザリーは、「中小企業オーナーのためにあるべきM&Aサービスを」をコンセプトに、公認会計士が設立したM&Aファイナンシャルアドバイザリー(FA)サービスに唯一特化したM&A専門会社です。

昨今、次のような理由で、中小企業においてもM&A(合併・買収等)が広く一般的なものになっており、M&Aという言葉を聞く機会は増えたのではないでしょうか?

・後継者不在による事業承継問題の解消手段

・若手経営者やベンチャー企業のイグジット手段

・選択と集中によるノンコア事業の売却

・会社再生、事業再生 など

通常、M&Aは、利害の対立する売主・買主において、金額条件を含む財務・税務・法務・労務など複雑かつ広範な課題・リスクに対処するため、それぞれM&Aの専門家から自社に対するアドバイスを得ながら進めるのが一般的です。

しかし、現状、中小企業のオーナーがM&Aを考える際、ファイナンシャルアドバイザリー(FA)と仲介という立ち位置があることを知らずに、M&A仲介会社に依頼することがほとんどです。

M&Aの仲介は、利害対立関係にある売主・買主双方から報酬をもらいマッチング・調整を行うもので、利益相反取引ともいわれており、日本ならではの商慣習といえます。

クライアント側に立った専門的なアドバイザリー

弊社は、貴重な人生の中でそう何度もあることのない非常に大事な事象であるM&Aにおいて、クライアント(依頼主)のためにあるべき本質的なサービスを追求すべきという想いから、M&A仲介業務はせず、クライアントに対してM&Aのアドバイザリー(助言)を行いフルサポートするファイナンシャルアドバイザリー業務に唯一特化したM&A専門会社です。

M&Aは準備が全て

M&Aをする準備ができている会社はそう多くありません。

いきなりM&Aプロセスを進めたことによって、最終局面で当初想定と異なった金額や条件を受け入れざるを得ないケースや最悪の場合は破談になるケースもあります。

築き上げてきた大切な会社・従業員・取引先様等を、本来の適正な価値評価の上で相手方と交渉するためには、誰が、どの立場で、どう提案するかが非常に大切であり、弊社では、クライアント(依頼主)側の立場だからこそできるM&Aのアドバイザリー(助言)を通して、しっかりと準備を整えた上でプロセスを進めていく方針です。

ファイナンシャルアドバイザリー(FA)と仲介の違いをご存知ですか?

M&Aの会社には、ファイナンシャルアドバイザリー(FA)と仲介という2つの異なるサービスの会社がございます。ファイナンシャルアドバイザリー

クライアントからの依頼のもと、M&Aが成就するようクライアントのために、専門的なM&Aアドバイザリー(助言)をします。

※取引の相手方からは報酬をもらいません。

仲介の場合

売主・買主の当事者双方から報酬をもらい仲介を行うため、構造上、貴社のためのアドバイスを行う立場にはございません。

弊社の特徴

完全独立性

どの資本系列にも属さない完全独立資本による運営で、クライアントの目的と常に合致したアドバイスを行います。

高度な専門性

公認会計士が設立した、

M&Aのファイナンシャルアドバイザリー(FA)サービスだけに唯一特化した専門の会社です。

明確な役割・立場

弊社は、M&Aの仲介はいたしません。

クライアント側の立場として、M&Aが成就するようにフルサポートします。

豊富なサービス実績

年商数千万~の中小企業から大企業まで、FAと仲介サービス、M&Aプロセスにおける企業価値評価(バリュエーション)・DD(デューデリジェンス=詳細調査)業務のいずれの立ち位置でのサービスも経験したからこそ分かる、実績に裏付けされたアドバイスをいたします。

弊社が選ばれる理由

貴社の目的に資する専門的なアドバイザリーが可能です

Ex. 早く譲渡したい、適正な評価を受けたい、従業員の雇用を維持してほしいなど、報酬が発生する貴社のためにアドバイスします。

貴社側の立場として相手側と交渉が可能です

M&Aの専門家として、相手側と交渉します。

適正な企業価値評価をした上で、M&Aの提案を開始します

M&Aを前提に経営管理している会社は少ないです。よくあるのは、準備をせずに進め、その後のDD(デューデリジェンス=詳細調査)の発見事項として最終価格・条件が変わるケースです。

どんな会社でも、最初の提案次第で、希望の条件・金額で候補先が検討できるかどうかほとんど決まってしまいます。M&Aを本当の成功に導くためには、誰が、どの立場で、どんな目的をもって提案するかが非常に大切です。

交渉の相手側にアドバイザリー報酬を請求しないため、候補先会社数と譲渡金額の可能性が広がります

Ex. 会社のポリシーとして仲介会社NGの会社、仲介報酬が高く検討を断念する会社、売主に払える金額が低かった会社などが候補先として増える可能性があります。

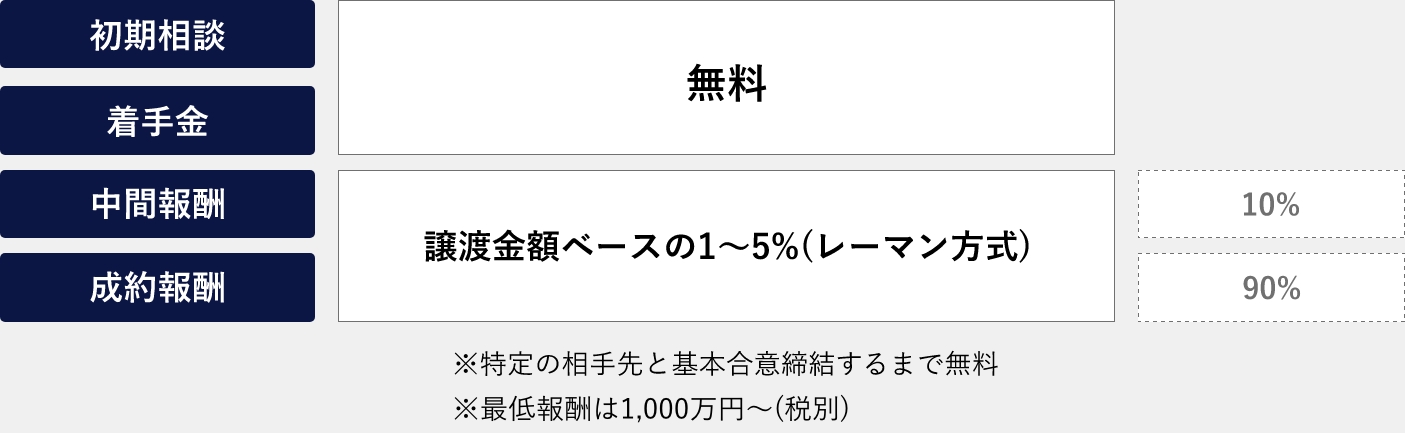

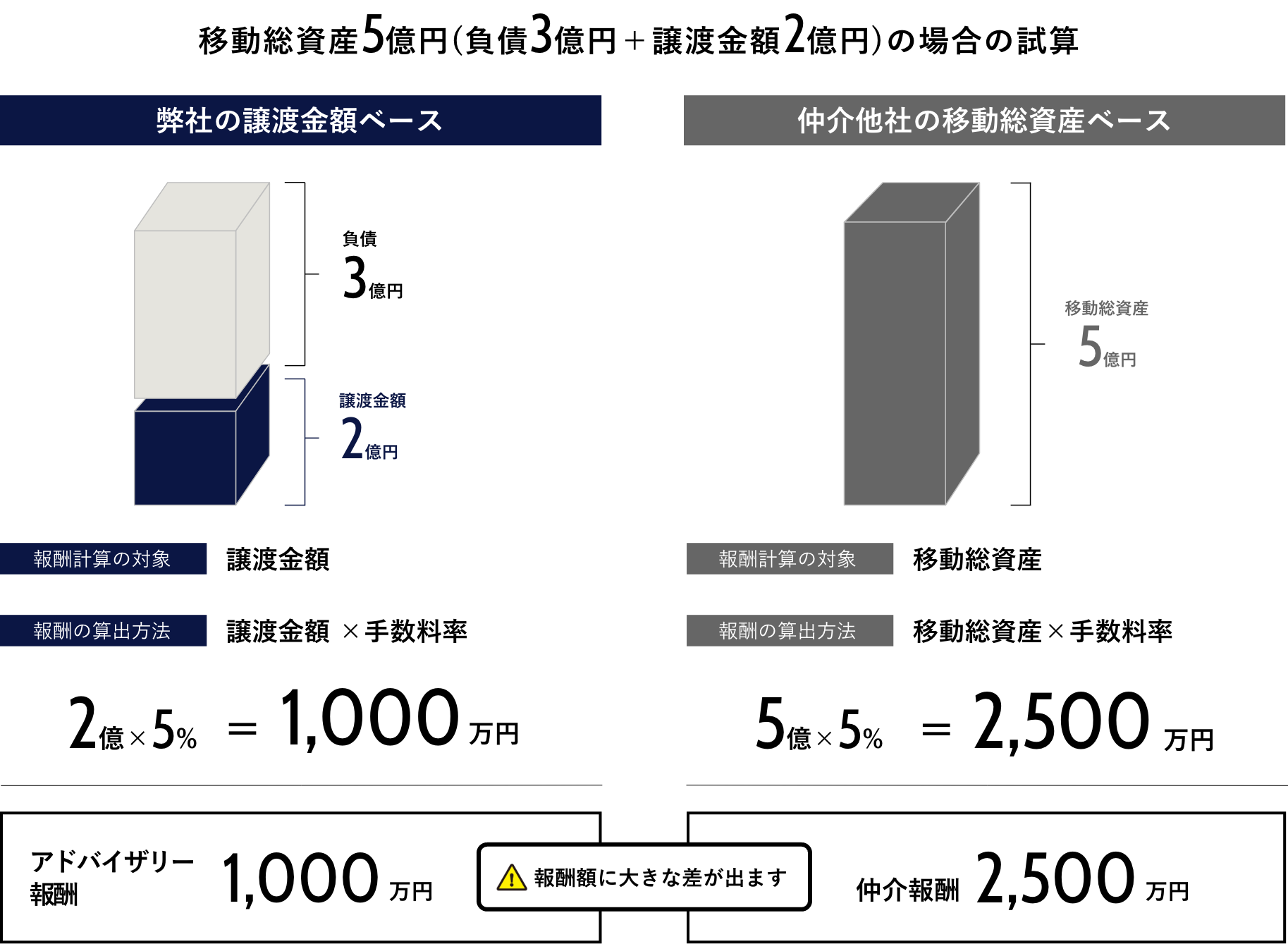

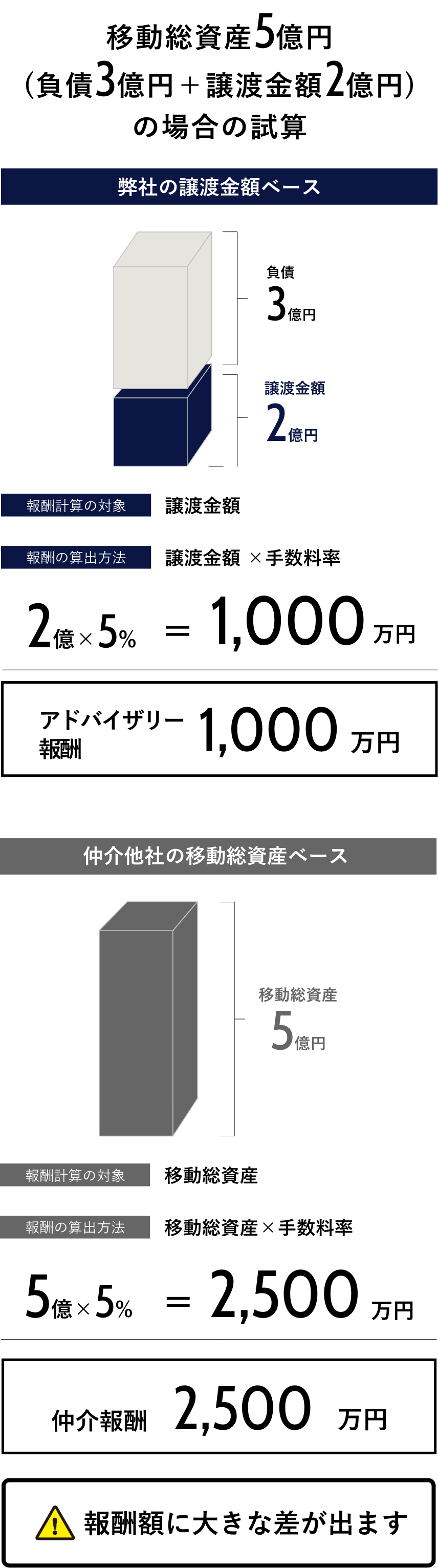

アドバイザリー報酬は、一般的な仲介会社の手数料と同水準です

M&A業界標準の手数料率(レーマン方式)を採用し、譲渡金額ベースで計算します。また、最低成約報酬は1,000万円(税別)です。

・仲介は、利害対立関係にある売主・買主双方から報酬をもらうため、自社のためにアドバイス・交渉してくれる立場にはなりづらいです。(相手側からも報酬をもらうため)

・仲介は、売主からの報酬とは別に、買主からの報酬もあり、買主の売主に対する投資予算はその分減少します。

・仲介会社によっては、総資産ベースや借入金を含めて報酬計算する会社もあります。その結果、報酬額が2倍、3倍の差になることもあります。

・また、最低報酬を2,000万円や2,500万円に設定している会社もあります。

報酬体系

(FA成約報酬モデルの場合)

仲介会社の手数料と同水準の報酬で、クライアント側の立場として、目的最大化のために提案準備から最終契約までフルサポートします。

報酬の計算方法に注意

譲渡金額ベースと移動総資産ベースでここまで違います

こんなお悩みはございませんか?

- 自社がM&A出来るかどうか分からない

- 自社にどのくらいの価値があるか知りたい

- 自社の価値をしっかりと評価してほしい

- 良い候補先を見つけたい

- 自社のために専門的なアドバイスをしてほしい

- 候補先は既にいるのでM&Aの実行支援を依頼したい

- どのM&A会社に頼んで良いか分からない

- M&A仲介会社からDMや電話がきた

- 今すぐのM&Aはないが将来的には考えたい

- より高い金額での売却を目指したい

お気軽にご相談ください。

初期相談無料。秘密厳守。

- お電話でのお問い合わせ(営業時間:平日9時〜18時)

- 03-6555-2010

- メールでのご相談(24時間受付)

- お問い合わせはこちら

SERVICE

サービス内容

M&Aファイナンシャルアドバイザリー(FA)サービス

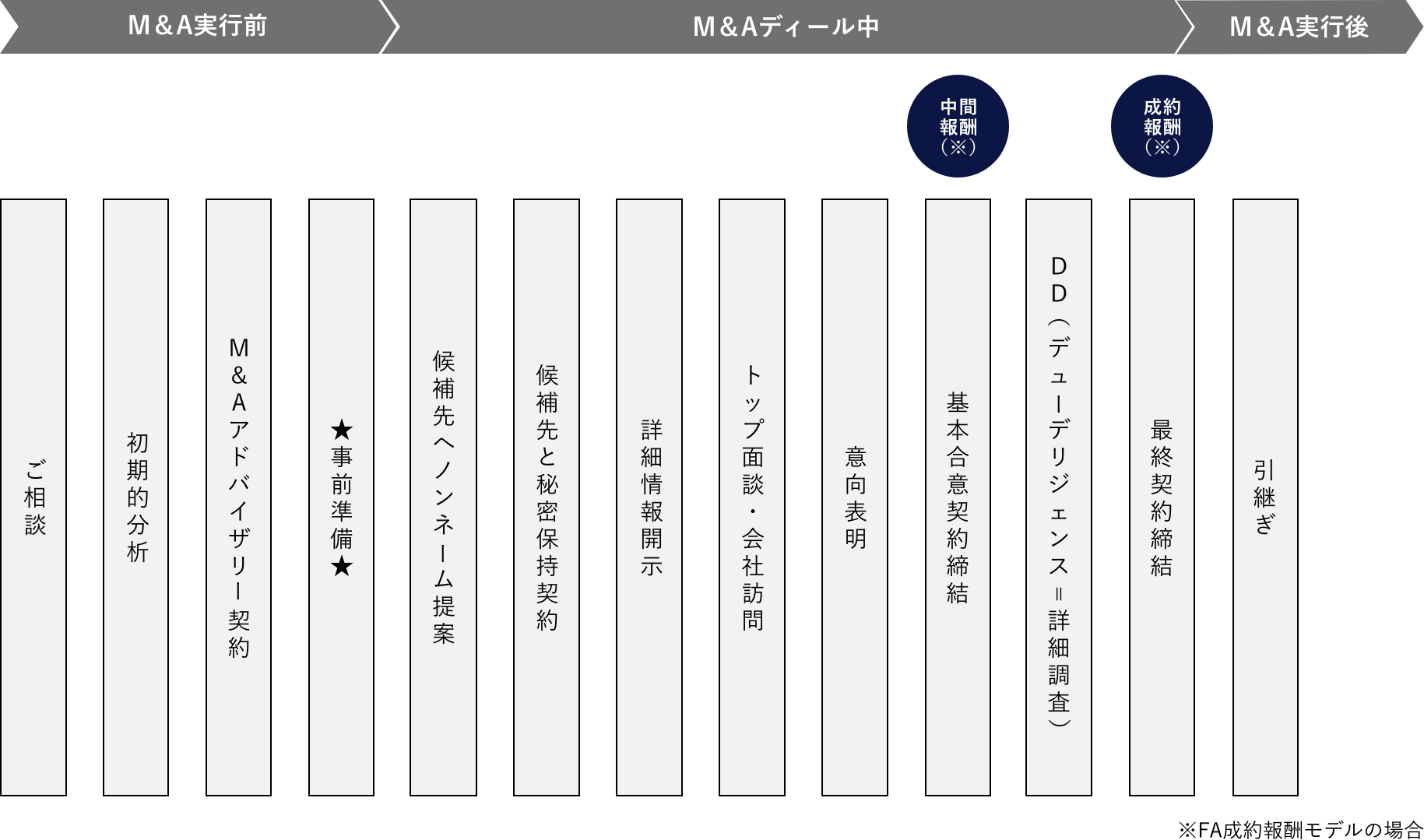

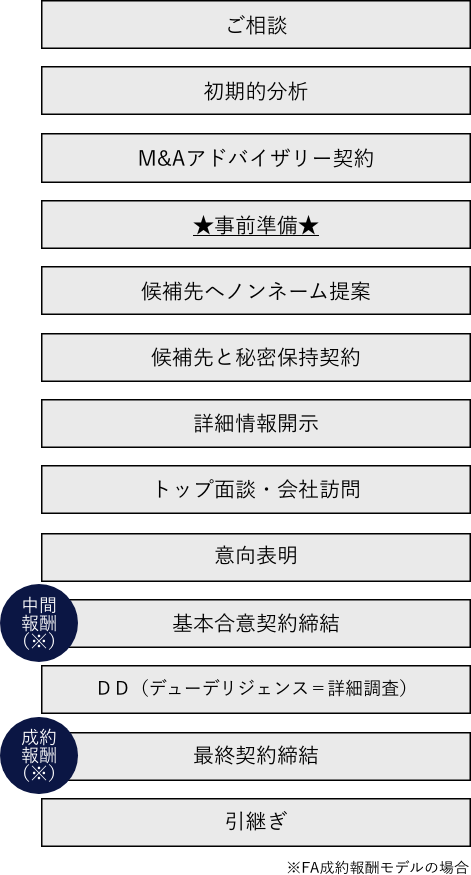

M&Aを進めるにあたり、初期的な調査、提案準備、候補先打診、交渉支援、契約締結に至るまで、貴社側のM&A専門アドバイザーとしてフルサポートします。

・会社の現状分析、実態把握、初期的バリュエーションの実施

・会社概要書(Information Memorandum)の作成

・候補先企業の選定、打診

・候補先企業との秘密保持契約の締結

・候補先企業との交渉、QA対応

・スキームの検討

・基本合意書の締結

・DD(デューデリジェンス)対応

・最終契約書の締結

M&Aセカンドオピニオンサービス

独立した第三者の立場から、クライアント側の条件に不公平・不利益がないか、アドバイスします。

仲介という立場は、利害対立関係にある売主・買主双方から報酬をもらっている以上、あくまでもマッチング・調整機能であり、クライアント側の立場に立ったアドバイス・交渉は期待できません。

サービスの流れ